El Crédito Tributario por Ingreso del Trabajo (EITC) sigue siendo uno de los beneficios fiscales más importantes y menos reclamados del sistema tributario estadounidense. A pesar de su impacto comprobado en la reducción de la pobreza laboral, el Servicio de Rentas Internas (IRS) advierte que millones de trabajadores elegibles no lo reclaman cada año, perdiendo acceso a recursos económicos clave en un contexto de persistente presión sobre el costo de vida.

Table of Contents

Crédito Tributario por Ingreso del Trabajo (EITC)

| Aspecto clave | Detalle esencial | Relevancia práctica |

|---|---|---|

| Tipo de beneficio | Crédito tributario reembolsable | Puede generar reembolso aun sin impuestos adeudados |

| Población objetivo | Trabajadores con ingresos bajos o moderados | Apoya a empleados formales e independientes |

| Factores que influyen en el monto | Ingresos, estado civil, número de hijos | El crédito aumenta con dependientes elegibles |

| Error frecuente | No presentar declaración | Impide recibir el beneficio |

| Impacto social | Reducción de pobreza laboral | Incrementa ingresos disponibles del hogar |

¿Qué es el Crédito Tributario por Ingreso del Trabajo (EITC)?

El Crédito Tributario por Ingreso del Trabajo (EITC) es un beneficio fiscal federal creado para apoyar a trabajadores con ingresos bajos o moderados, incentivando la participación laboral y compensando parcialmente los impuestos pagados sobre los salarios. A diferencia de otros alivios fiscales, el EITC es reembolsable, lo que significa que el contribuyente puede recibir dinero incluso si no tiene obligación tributaria.

Este diseño lo convierte en una herramienta de política pública con un doble objetivo: aliviar la carga fiscal y aumentar los ingresos netos de los hogares trabajadores. Desde su creación, el crédito ha sido ampliado y ajustado para responder a cambios económicos y demográficos, consolidándose como uno de los programas más efectivos contra la pobreza laboral.

Cómo funciona el EITC en la práctica

El funcionamiento del Crédito Tributario por Ingreso del Trabajo (EITC) se basa en una fórmula progresiva. A medida que los ingresos laborales aumentan desde niveles muy bajos, el crédito también crece hasta alcanzar un máximo. Posteriormente, comienza una fase de reducción gradual a medida que los ingresos superan ciertos umbrales.

Este esquema busca asegurar que el beneficio se concentre en quienes más lo necesitan, evitando desincentivos al trabajo. El monto final depende de varios factores, entre ellos el ingreso total, el estado civil para efectos fiscales y la cantidad de hijos calificados que vivan con el contribuyente durante la mayor parte del año.

Quiénes pueden calificar para el EITC

Requisitos generales

Para ser elegible al Crédito Tributario por Ingreso del Trabajo (EITC), un contribuyente debe cumplir condiciones básicas relacionadas con ingresos laborales, estatus legal y residencia. Es indispensable haber trabajado durante el año fiscal, ya sea como empleado o trabajador por cuenta propia.

Además, se requiere contar con un número de Seguro Social válido y cumplir con reglas específicas sobre edad y residencia en el país. Estos criterios buscan asegurar que el crédito beneficie a personas activamente integradas al mercado laboral estadounidense.

Trabajadores con y sin hijos

Aunque el EITC es comúnmente asociado con familias con hijos, también está disponible para trabajadores sin dependientes. Sin embargo, el monto máximo para este grupo suele ser menor. Aun así, para muchos trabajadores jóvenes o adultos mayores con ingresos modestos, el crédito puede representar una diferencia relevante en su estabilidad financiera anual.

Por qué millones no reclaman el crédito

A pesar de su alcance, el Crédito Tributario por Ingreso del Trabajo (EITC) continúa siendo subutilizado. Los expertos identifican varias razones estructurales y culturales que explican esta brecha.

Una de las principales es la creencia errónea de que no es necesario presentar una declaración si no se deben impuestos. Dado que el EITC es reembolsable, esta suposición impide a muchos trabajadores recibir dinero al que tienen derecho. Otra barrera es la complejidad percibida del sistema tributario, que desalienta a personas con recursos limitados o barreras lingüísticas.

El llamado renovado del IRS

Ante este panorama, el IRS ha intensificado sus campañas informativas para promover el Crédito Tributario por Ingreso del Trabajo (EITC). Estas iniciativas incluyen colaboraciones con organizaciones comunitarias, empleadores y autoridades locales, con el objetivo de llegar a poblaciones históricamente subrepresentadas.

Funcionarios de la agencia han subrayado que el crédito no solo beneficia a los hogares individuales, sino que también tiene un efecto multiplicador en economías locales, al aumentar el consumo y la estabilidad financiera.

Errores comunes al reclamar el EITC

Información incorrecta sobre dependientes

Uno de los errores más frecuentes al reclamar el Crédito Tributario por Ingreso del Trabajo (EITC) está relacionado con la identificación de hijos calificados. Reglas sobre parentesco, residencia y edad deben cumplirse simultáneamente, y cualquier inconsistencia puede generar retrasos o auditorías.

Ingresos mal reportados

Declarar ingresos incorrectos, ya sea por omisión o error, puede afectar directamente el monto del crédito. Esto es especialmente relevante para trabajadores independientes o quienes combinan múltiples fuentes de ingreso durante el año.

Impacto económico y social del EITC

Diversos análisis coinciden en que el Crédito Tributario por Ingreso del Trabajo (EITC) es uno de los programas federales más eficaces para reducir la pobreza laboral, especialmente entre familias con niños. Al aumentar los ingresos disponibles, el crédito se asocia con mejoras en salud, educación y estabilidad habitacional.

Desde una perspectiva macroeconómica, el EITC también actúa como estabilizador automático durante periodos de desaceleración económica, ya que canaliza recursos hacia hogares con alta propensión al consumo.

El EITC en el contexto del costo de vida actual

En un entorno marcado por inflación persistente en vivienda, alimentos y servicios básicos, el Crédito Tributario por Ingreso del Trabajo (EITC) adquiere una relevancia renovada. Para muchos hogares, el reembolso anual puede utilizarse para saldar deudas, crear un pequeño ahorro o cubrir gastos esenciales acumulados.

Economistas señalan que, aunque el crédito no sustituye un aumento salarial estructural, sí ofrece un alivio inmediato y medible para millones de trabajadores.

Cómo reclamar el crédito correctamente

Para recibir el Crédito Tributario por Ingreso del Trabajo (EITC), el contribuyente debe presentar una declaración federal, incluso si sus ingresos están por debajo del umbral obligatorio. El proceso requiere completar los formularios correspondientes y, en caso de tener hijos calificados, adjuntar el anexo específico.

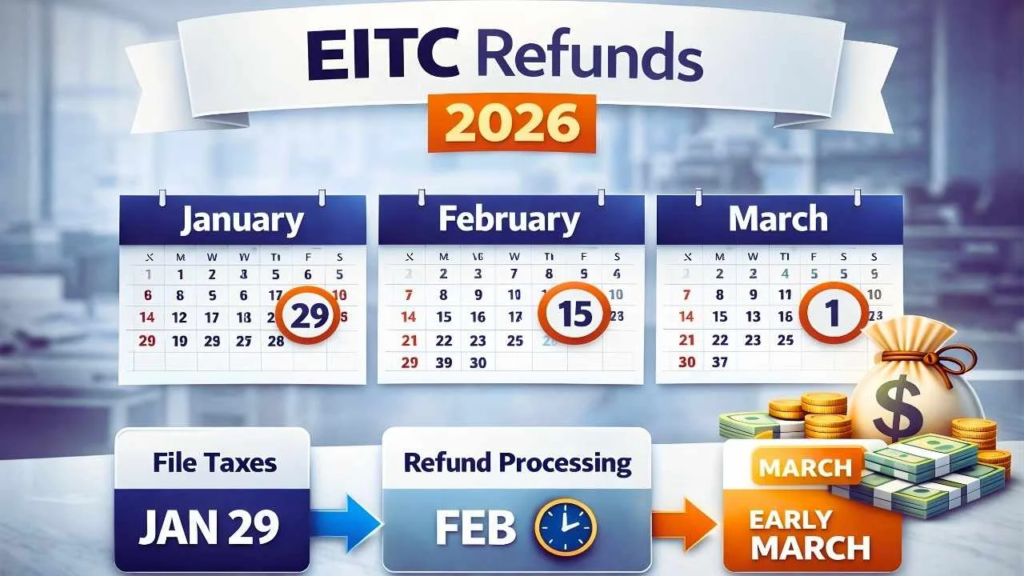

La presentación electrónica y el depósito directo suelen acelerar el reembolso, aunque el IRS advierte que ciertas revisiones automáticas pueden retrasar pagos para prevenir fraudes.

Qué esperar en futuras temporadas fiscales

Las autoridades fiscales anticipan que el Crédito Tributario por Ingreso del Trabajo (EITC) seguirá siendo un componente central de la política tributaria orientada a trabajadores. Aunque cualquier cambio estructural requiere aprobación legislativa, el debate público continúa centrado en posibles ajustes a montos, umbrales y elegibilidad.

Mientras tanto, el enfoque inmediato del IRS es reducir la tasa de no reclamación y mejorar la precisión de las declaraciones, priorizando la educación del contribuyente.

Mirada final

A medida que avanza la temporada fiscal, el Crédito Tributario por Ingreso del Trabajo (EITC) sigue representando una oportunidad significativa para millones de trabajadores. El desafío, según reconocen las propias autoridades, no es la falta de recursos, sino asegurar que quienes califican comprendan el beneficio y lo reclamen de forma correcta y oportuna.

Preguntas frecuentes

¿Puedo reclamar el EITC si soy trabajador independiente?

Sí. Los ingresos por cuenta propia califican como ingresos del trabajo, siempre que se reporten correctamente.

¿Necesito hijos para calificar?

No. El crédito también está disponible para trabajadores sin hijos, aunque el monto es menor.

¿Qué pasa si cometo un error?

Errores pueden generar retrasos, ajustes o la obligación de devolver el crédito recibido indebidamente.